償却資産Q&A

よくお問い合わせいただく質問と、その回答(Q&A)について紹介しています。

下記の項目よりご確認下さい。

償却資産について

- 償却資産とは何ですか

- なぜ償却資産が固定資産税の対象となるのですか

- 事業を行っていますが、償却資産に該当する資産がない場合はどうすれば良いですか

- 償却資産として申告しなくてもよい資産はありますか

- 家庭用にも事業用にも使用する備品類は償却資産に該当しますか

- 賃貸マンションを所有していますがどのようなものが償却資産となりますか

- 社員の福利厚生施設の設備・備品なども償却資産の対象となりますか

- 償却資産の課税対象となる車両はどのようなものですか

償却資産の申告について

- 償却資産の申告をしなかった場合や、虚偽の申告をした場合はどうなりますか

- 誤って申告した場合はどのようにすればいいですか

- 法人税・取得税などが非課税の場合でも償却資産の申告は必要ですか

- 税務署に確定申告をしていますが、市役所にも申告する必要があるのですか

- 減価償却を行っていない資産や簿外資産は申告の対象となりますか

- 使っていない資産は償却資産の申告が必要ですか

- 事務所や店舗を借りて事業をしていますが、その場合の内装は誰が申告するのですか

- テナントの方が取り付けた設備等も申告の対象になりますか

- 耐用年数がわからない場合はどうすればよいですか

- 耐用年数の過ぎた残存簿価1円まで減価償却がされた資産は申告する必要がありますか

- 譲与、贈与等により取得価額が1円の資産を1円で申告してもよいですか

- 毎年の償却資産の申告について、会社の決算期日に合わせて申告してもよいですか

- 市内に工場等(営業所ほか)はありますが、本社は市外にある場合、償却資産の申告は市内で必要ですか

- 電子申告(エルタックス申告)がしたい場合はどうしたらよいですか

償却資産の課税や納期について

その他全般

償却資産とは何ですか

償却資産とは土地及び家屋以外の事業の用に供することができる資産をいいます。

例えば、会社や個人で工場や商店、農業などを経営している方や、駐車場やアパート等を

貸し付けている方などが、その事業のために用いている構築物、建物附帯設備、機械、

工具、器具・備品などの固定資産を償却資産といいます。

毎年1月1日現在に所有している償却資産を資産の所在する市区町村へ申告していただく必要があります。

(※確定申告における減価償却資産の申告ではありません)

なぜ償却資産が固定資産税の対象となるのですか

償却資産を固定資産税の課税の対象としているのは、構築物、機械等を所有する事業者が、所在している市町村から有形無形の行政サービスを受けており、その受益と事業活動の関係に着目し土地及び家屋と同様な応益課税の原則に基づくものとして課税することとされているためです。

事業を行っていますが、償却資産に該当する資産がない場合はどうすれば良いですか

長久手市では、該当する償却資産を所有していない場合も、その旨を申告していただくようお願いしております。その際は、申告書の備考欄などに「該当資産なし」と記載し、申告をお願いします。

償却資産として申告しなくてもよい資産はありますか

以下のようなものは償却資産ではないため、申告は不要となります。

1. 商品、貯蔵品等の棚卸資産

2. 家屋、建物附帯設備のうち家屋と構造上一体となっていて、家屋の効用を高めるもの

3. 自動車税、軽自動車税の対象となるもの

4. 絵画、骨董品等の美術品・芸術品で、減価償却していないもの

5. 無形固定資産(鉱業権、営業権、特許権、電話加入権、ソフトウェア等)

6. 耐用年数が1年未満または取得価格10万円未満の資産で、その金額が税務会計上一時に損金または必要経費に算入したもの

若しくは、取得価格20万円未満の資産を税務会計上3年間に分けて一括償却(一括償却資産の損金算入)したもの

ただし、次に該当する資産は、申告の対象となりますのでご留意願います。

30万円未満の資産で租税特別措置法(第28条の2または第67条の5)の規定により、その金額が一時に損金または必要経費に算入されるもの。

家庭用にも事業用にも使用する備品類は償却資産に該当しますか

家庭用として使用する資産であっても事業の用に供する資産であれば、償却資産に該当します。

賃貸マンションを所有していますがどのようなものが償却資産となりますか

構築物

駐車場のアスファルト舗装(車止めや白線を含みます)、周囲のネットフェンス・側溝、壁面文字、外灯、物置、自転車置場、屋外に設置されたガス・上下水道の埋設管、太陽光発電パネル(屋根材一体型のものを除きます)等です。

電気設備

受変電設備、外灯(屋外配置・配管を含みます。)等です。

器具・備品

集合郵便受け、自転車ラック、家具付きマンションの場合のエアコン・冷蔵庫・テレビ・収納家具等です。

社員の福利厚生施設の設備・備品なども償却資産の対象となりますか

固定資産税の償却資産とは事業の用に供することができる資産をいいますが、その事業者の事業の用に直接供しないであろう資産(例:医療施設、食堂施設、寄宿舎、娯楽施設等の福利厚生施設に係る資産等)であっても企業として間接的に事業の用に供するものと認められますので償却資産の対象となります。

償却資産の課税対象となる自動車があると聞きましたが、それはどのようなものですか

特殊自動車は、その規格により小型特殊自動車と大型特殊自動車に区分され、小型特殊自動車は軽自動車税、大型特殊自動車は償却資産として固定資産税の対象となります。

大型特殊自動車の要件や種類は下記リンクに詳しい記載がありますのでご確認ください。

また、大型特殊自動車の要件を満たさない場合小型特殊自動車に該当します。

下記リンクから軽自動車税の申告をお願いいたします。

償却資産の申告をしなかった場合や、虚偽の申告をした場合はどうなりますか

長久手市では地方税法354条の2の規定に基づき、納税義務者が政府に提出した申告書等の書類を閲覧し、償却資産申告との照会を行っております。

申告がされなかったことが確認された場合は、地方税法第17条の5第5項及び第368条第1項の規定により、未申告の期間に応じて過去5年度分遡り課税させていただきます。(ただし、課税標準額の合計が150万円未満の年度は課税されません)

また、固定資産の所有者様が申告すべき事項について正当な理由なく申告されない場合は、地方税法及び長久手市税条例の規定により、過料や延滞金、罰金等が発生する場合があります。

なお、虚偽の申告をされますと、地方税法385条の規定により、罰金等を科せられる場合があります。

誤って申告した場合はどのようにすればいいですか

修正申告の提出をお願いします。申告書上部余白に「修正申告」と明記し、修正部分がわかるよう備考欄などにご記入ください。

法人税・所得税などが非課税の場合でも償却資産の申告は必要ですか

非課税でも固定資産税の課税対象となる償却資産を所有している限り、申告が必要です。

税務署に確定申告をしていますが、市役所にも申告する必要があるのですか

確定申告は国税の計算のためのもので、償却資産の申告は市税の固定資産税の計算に必要なものです。それぞれの内容に応じて申告していただく必要があります。

減価償却を行っていない資産や簿外資産は申告の対象となりますか

減価償却を行っていない資産や簿外資産であっても、その資産が「事業の用に供することができるもの」であれば、償却資産の申告対象となります。(漁業権・特許権などの無形減価償却資産や自動車税・軽自動車税の対象である自動車などを除きます。)

使っていない資産は償却資産の申告が必要ですか

未稼働資産や遊休資産は、その休止期間に必要な維持補修を行っている場合や、一時的に休止しているだけでいつでも稼働して事業の用に供することができる状態の場合であれば償却資産として申告の必要があります。

事務所や店舗を借りて事業をしていますが、その場合の内装は誰が申告するのですか

賃貸ビルなどを借り受けて事業されている方がその事業のために取り付けた内部造作、電気設備など(これを「特定附帯設備」といいます。)については賃貸ビルなどを借り受けて事業をされている方から償却資産の申告をしていただくこととしています。

そのため、内部造作や電気・給排水・空調設備等については申告の対象となります。

テナントの方が取り付けた設備等も申告の対象になりますか

固定資産税上、本来家屋として取り扱う電気設備、ガス設備や内装であっても、テナントの方が借りている建物に自らの事業を営むために取り付けた設備や内装については、テナントの方に「特定附帯設備」として償却資産の申告の対象になります。(地方税法第343条第10項及び市税条例第54条第8項の規定により)

また、分離課税申出書の申告も必要です。

耐用年数がわからない場合はどうすればよいですか

減価償却とは、資産を取得した時から、その資産の使用可能期間の全期間にわたり分割して必要経費としていくものです。

その使用可能期間については「法定耐用年数」が財務省令で定められておりますので、「減価償却資産耐用年数表」をご覧ください。

P1 【別表第一】機械及び装置以外の有形減価償却資産の耐用年数表

P20 【別表第二】機械及び装置の耐用年数表

P26 【別表第五】公害防止用減価償却資産の耐用年数表

P26 【別表第六】開発研究用減価償却資産の耐用年数表

耐用年数の過ぎた残存簿価1円まで減価償却された資産は申告する必要がありますか

減価償却が終了した資産であっても事業の用に供することができるものについては申告の必要があります。

なお、地方税での取り扱いとしてはその資産が事業に使用できる状態におかれている限り、課税客体となるため、固定資産税における評価額の最低限度額は取得価額または改良費の額の5%に相当する額を最低限度額としています。

譲与、贈与等により取得価額が1円の資産を1円で申告してもよいですか

償却資産の価格は、適正な時価とされています。そして、この時価は、正常な条件の下における取引価格とされ、具体的な処理としては、売買実例等を考慮して適正に算定した価額と法人税基本通達9-1-19の規定による旧定率法未償却残額のいずれかということとなります。

「時価」により判断された中古資産の取得価額によるため、「10万円未満で損金算入した資産」、「20万円未満で3年一括償却」の選択をされた場合は、申告の対象外です。

【法人税法基本通達】抜粋

(減価償却資産の時価)

9-1-19 法人が、令第13条第1号から第7号まで≪有形減価償却資産≫に掲げる減価償却資産について次に掲げる規定を適用する場合において、当該資産の価額につき当該資産の再取得価額を基礎としてその取得の時からそれぞれ次に掲げる時まで旧定率法により償却を行ったものとした場合に計算される未償却残額に相当する金額によっているときは、これを認める。(昭55年直法2-8「31」により追加、平12年課法2-7「16」、平17年課法2-14「9」、平19年課法2-3「21」、平19年課法2-7「9」、平21年課法2-5「7」により改正)

(1)法第33条第2項≪資産の評価換えによる評価損の損金算入≫ 当該事業年度終了の時

(2)同条第4項≪資産評定による評価損の損金算入≫ 令第68条の2第4項第1号≪再生計画認可の決定等の事実が生じた場合の評価損の額≫に規定する当該再生計画認可の決定があった時

(注) 定率法による未償却残額の方が旧定率法による未償却残額よりも適切に時価を反映するものである場合

には、定率法によって差し支えない

毎年の償却資産の申告について、会社の決算期日にあわせて申告してもよいですか

会社の決算期日にかかわらず、地方税法383条の規定により償却資産の申告については、賦課期日(毎年1月1日)現在における当該償却資産について、1月31日までに申告しなければならないこととなっておりますのでご了承ください。

市内に工場等(営業所ほか)はありますが、本社は市外にある場合、償却遺産の申告は市内で必要ですか

必要です。償却資産の申告は、その資産が所在する市町村へ申告する必要があります。

そのため、長久手市内の工場ほか営業拠点等に設置している償却資産については、長久手市に申告することになります。

電子申告(エルタックス申告)がしたい場合はどうしたらよいですか

電子申告をされる場合はこちらをご確認ください。

償却資産を所有している場合、必ず固定資産税が課税されるのですか

税額算出における計算の結果、所有する全ての償却資産の課税標準額合計が150万円未満(免税点)となった場合は固定資産税が発生しませんので、課税はされません。

どのように税額を求めるのですか

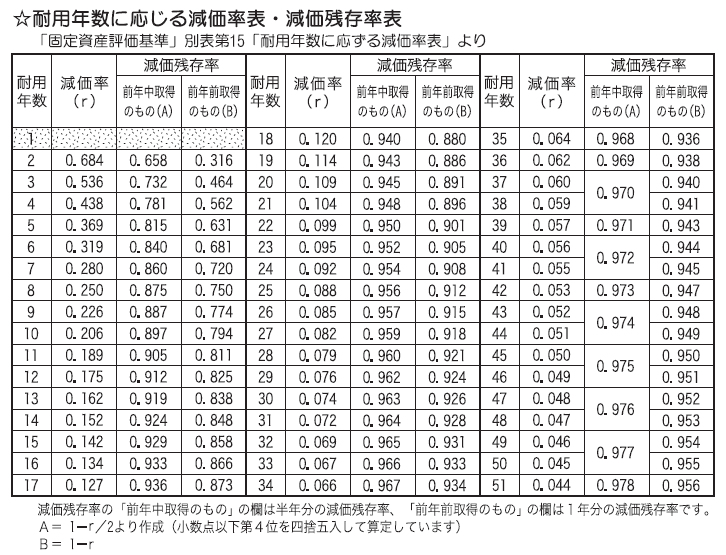

耐用年数

耐用年数は資産ごとに決まっています。(財務省令の耐用年数表によります)

↓ また、その耐用年数に応じた残価残存率が適用されます。↓

前年中に取得したもの

【評価額】=取得評価額×「前年中取得」の減価残存率

前年より前に取得したもの

【評価額】=前年度評価額×「前年前取得」の減価残存率

申告をしていただいた資産は、資産の取得時期、取得価額及び耐用年数を基にして、評価額の計算をします(評価額の最低限度は取得価額の5%です)。

取得価格に消費税は含まれますか

取得価格に消費税を含むかどうかは、経理処理の方式によって異なります。

税務会計上税込み経理をしている場合は消費税を含めた取得価額で申告をしてください。

税務会計上税抜き経理をしている場合は消費税を含めない取得価額で申告をしてください。

年の途中で閉店した場合はどうなりますか

固定資産税は、賦課期日(毎年1月1日)に現在所有する資産について課税されますので、年の途中で閉店し資産を譲渡・処分した場合でも、その年度の固定資産税はお支払いください。

また、翌年度には、譲渡・処分した資産が減少した旨を記載した償却資産申告書を提出してください。

帳簿の提出・実施調査などの依頼が届きました。どうすればよいですか

地方税法第353条および408条にもとづき、賦課漏れ資産・評価の誤りなどがないかを確認し、適正な課税事務を遂行するため、帳簿の提出依頼や実施調査を行っています。

固定資産台帳・減価償却計算書などの帳簿内容と、申告内容の確認をさせていただいておりますので、ご協力をお願いします。

なお、この帳簿調査・実施調査に伴って修正申告をお願いすることがあります。その場合は、現年度から過去5年度分にわたり税額を変更することがあります。

この記事に関するお問い合わせ先

- このページに関するアンケート

-

より良いウェブサイトにするために、このページのご感想をお聞かせください。

更新日:2024年12月30日